|

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|

|||||||||||||||||||

Новости CForum.ru02.11. [Маркетинг] 09.01. [Маркетинг] 09.01. [Маркетинг] 28.02. [Маркетинг] 01.10. [Бизнес] 24.04. [Бизнес] 13.10. [Бизнес] 06.10. [Бизнес] 18.09. [Бизнес] 24.08. [Бизнес] Мобильные телефоны на MForum.ru15.04. [ 15.04. [ 14.04. [

|

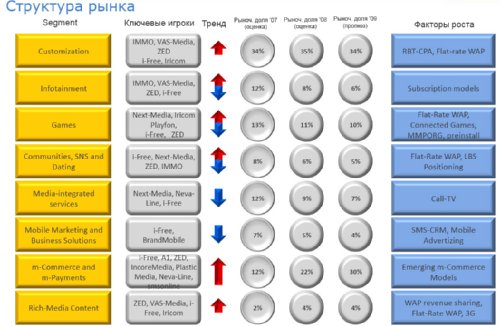

Аналитика, мнения<P align=justify><A href="http://www.cforum.ru/sub/content/analit.htm"><STRONG>Все цифры и оценки рынка России</STRONG></A> (графики и таблицы), а также:</P> <UL> <LI> <DIV align=justify><a href="http://www.cforum.ru/news/article/037580.htm">Топ-10 участников российского рынка мобильного контента за 3 квартала 2006 года. Версия ComNews Research</li></a></DIV> <LI><DIV align=justify><A href="http://www.cforum.ru/news/article/037584.htm">МТС представляет рейтинг контент-партнеров по итогам третьего квартала 2006 года</A> </DIV></LI> <LI> <DIV align=justify><A href="http://www.cforum.ru/news/article/037626.htm">Топ-20 контент-провайдеров по итогам партнерской программы "Билайн-CPA". Октябрь 2006</A> </DIV></LI> <LI> <DIV align=justify><A href="http://www.cforum.ru/news/article/037402.htm">Топ-10 "МегаФон Северо-Запад" за 3 квартала 2006 года</A></DIV></LI></UL> <P align=justify><A href="http://www.cforum.ru/sub/ukraine.htm">Рынок контента и VAS Украины</A> </P>Кирилл Петров, i-Free, Российский рынок мобильных допуслуг21.11.2009, CForum.ru представляет материалы выступления Кирилла Петрова 19 ноября 2009 года. Видео доклада в формате 480*270, 44 минуты Презентация Кирилла Петрова, i-Free, в формате .pdf, скачать © Публикации по теме: 31.01. [Маркетинг · Бизнес · СНГ] 06.01. [Встречи] 06.01. [Встречи] 06.01. [Встречи] 08.12. [Встречи] ОбсуждениеКлючевые фрагменты в девяти частях. Часть 1 Структура рынка мобильного контента Кризис конечно коснулся практически всех сегментов рынка в этом году. Хотя, несмотря на это, наверное наша отрасль пострадала от него в наименьшей степени. Более того, она сумела даже в целом вырасти. За счет чего это произошло? Собственно говоря, та традиционная классификация сервисов, которую мы делаем, она включает в себя услуги кастомизации, услуги информационно-развлекательного характера, игры, комьюнити, социальные сети и знакомства, медиа-интегрированные услуги (все что связано с интерактивом для телеканалов, радиостанций, и так далее), мобильный маркетинг и бизнес-solutions, сюда же включаем мобильную рекламу, мобильную коммерцию (микроплатежи) и reach media content. Если говорить про первый сегмент (Customization), который включает все, что характеризует потребности потребителя, который украшает всячески свой телефон. Сюда мы относим рингтоны, wallpapers и рингбэктоны или гудки, как их сейчас называют. Этот сегмент, на самом деле, чуть-чуть вырос. Но относительно к общей структуре, по нашей оценке, чуть-чуть упал. В этом сегменте есть ключевые игроки: "Информ-мобил", VAS Media, Zed Russia, i-Free, "Ириком№. Ну вот "Информ-мобил", VAS Media и Zed Russia - это компании, которые на текущий момент управляют рингбектонами на площадке рингбектонов операторов сотовой связи. Собственно говоря, за счет рингбэктонов этот сегмент сохранил свой объем и даже немного вырос. Несмотря на то, что опять же произошли изменение курса, как вы все знаете, поэтому рынок, для того чтобы обеспечить какой-то рост, должен был существенный прирост общих объемов показать. Хотя, надо понимать, что опять же операторские гудки, они уже где-то у большинства операторов близки к насыщению. Мы ожидали, что рост будет большим, но, к сожалению, не все операторы, следующие за большой тройкой, сумели запустить в масштабах России эту услугу - гудок. У отдельных операторов были некоторые проблемы на платформах, которые опять же не позволили обеспечить существенный прирост, сейчас эта проблема решается. И опять же, кроме МТС никто так и не запустил адекватные модели рингбэктон CPA, поэтому это тоже не обеспечило должного роста этому рынку. Infotainment В развлекательных услугах, на самом деле, основная доля этого рынка приходится на IVR-порталы всякого содержания, в том числе секс по телефону, прогнозы погоды и прочие. Здесь же основную долю занимают SIM-меню операторов, где доминируют услуги: гороскопы, погода и так далее. Здесь ключевые игроки - это "Информ-мобил", VAS Media, Zed, i-Free, так же в части голосовых порталов. Основной драйвер роста в этом году этого рынка, (как видно он практически не вырос, на самом деле, он чуть-чуть упал даже, но это скорее всего связано с курсовыми разницами) это подписные модели. Потому что стали, в частности, на SIM-меню использоваться модели подписки, которые в общем-то позволили компенсировать падение, и даже обеспечить некоторый рост этого рынка в 2009-м году. Games В сфере игр, здесь тоже примерно на одном уровне рынок находится на текущий момент. Некоторый рост здесь был, но не существенный. Основные игроки здесь Next Media Group, которая управляет разделами на двух операторских площадках - в МТС и в "МегаФоне". Компания "Ириком", Playfon, которые имеют очень сильные партнерские программы по распространению игр в мобильном интернете, компании i-Free и Zed, которые распространяют игры через собственные площадки и опять же, через площадки операторов. Communities, SNS and dating Коммьюнити, социальные сети, знакомства - в основном, этот сегмент состоит из знакомств, которые опять же находятся на SIM-меню операторов в первую очередь. Хотя есть целый ряд коммьюнити-сервисов, в частности у i-Free сервис Jamango, новый сервис i-social и еще ряд других независимых сервисов. Media-integrated services Медиа-интегрированные услуги в этом году упали. В последнее время основным драйвером роста этого рынка был Call tv, он постепенно сокращает уже свои объемы: популярность уже далеко не та, которая была 2-3 года назад, когда этот рынок только появлялся.

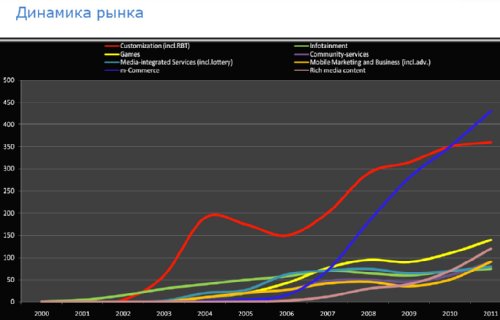

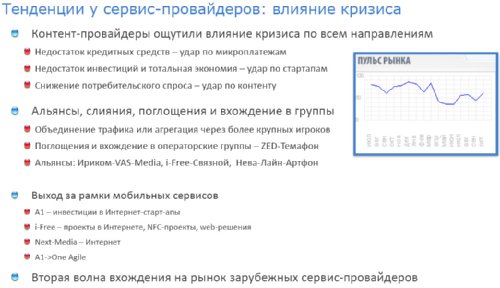

Mobile Marketing and Business Solutions Мобильный маркетинг и бизнес решения - этот рынок развивается. Естественно, в этом году у него был некоторый спад, потому что, как правило, очень многие компании, крупные FMCG бренды подрезали свои бюджеты, работать с ними стало сложнее. Тем не менее, там появилось много-много новых направлений, много компаний, которые, в частности, занимаются SMS-программами лояльности, SMS-CRM, SMS-рассылками. Компании стали диверсифицироваться, постепенно стала опять развиваться и расти (сильнее в этом году, чем в прошлом) мобильная реклама, хотя пока что значимых объемов в этом сегменте не достигнуто. m-Commerce and m-Payments Мобильные платежи и мобильная коммерция. Этот рынок, пожалуй, показал наибольший рост и во многом за счет него вырос весь рынок сервисов в целом. Если в 2007 году в общей структуре рынка было всего 12% , в 2008 - 22%, то в этом году - 30%. Этот рынок достиг практически US$300 млн, даже несмотря на изменения курсовых разниц, очень бурно растет. При этом практически все компании растут. Если в прошлом году на этом рынке было фактически три компании, то в этом году их уже семь. И если мы посмотрим на рейтинги операторов, в частности CPA-рейтинг "ВымпелКома" (партнерской программы для контент-провайдеров), то первые семь строчек там занимают компании, которые, так или иначе, занимаются микроплатежами. Микроплатежи - это использование телефона (в первую очередь SMS) для оплаты различных сервисов, на текущий момент - сервисов в интернете: различных сайтов, доступов к сайтам, услуг, игр и так далее. Таким образом, на сегодняшний день это почти треть рынка всего рынка мобильного контента, мобильного сервиса. Одним из главных драйверов роста, о которых я буду рассказывать здесь дальше, является создание более адекватных моделей мобильной коммерции, которые позволят принести все эти сервисы, в том числе в оффлайн сегмент. Rich-Media Content Сюда мы относим ту музыку и видео, которые мы скачиваем не для украшения своего телефона, а для того, чтобы ее послушать или посмотреть. Сегмент тоже растет, появляется все больше разных интересных проектов, связанных с мобильным телевидением, музыкальных порталов. В этом году деление трафика обеспечило определенные дополнительные предложения со стороны контент-провайдеров в этом сегменте. Ну и опять же распространение 3G сетей тоже сделало свое дело: на текущий момент в тех городах, где она есть, интернет стал уже дешевле, о чем я буду еще говорить, и люди достаточно активно используют свой телефон для загрузки более тяжелого контента. Так выглядит наша оценка динамики рынка в целом. Как вы помните, график немножко изменился по сравнению с прошлым годом, скорректировались прогнозы. Ожидали более бурного роста сегмента кастомизации, еще даже более активного роста сегмента платежей, хотя здесь наши ожидания оправдались. Как видно в большинстве остальных сегментов произошел небольшой спад. Но небольшой в целом спад. Контент-провайдеры: специализация Последовательность здесь не играет никакой роли. В частности, мы управляем порталом Tele2, есть компании, которые управляют отдельными разделами или целиком порталами операторов; порталы вендоров и ритейлеров; call-tv проекты; интерактив на телевидении; мобильный маркетинг и реклама, здесь компаний еще больше; партнерские программы в мобильном интернете; контент B2C (на сегодняшний день очень мало компаний осталось, сюда еще можно включить "Информ-мобил", которые работают напрямую с аудиторией через различные СМИ). Микроплатежи. Здесь еще можно "Нева Лайн" добавить. Операторские площадки:

Call-TV

Мобильный маркетинг и реклама

Микроплатежи

Порталы вендоров и ритейлеров

ТВ и медиа-интерактив

Партнерские программы WAP

B2C контент

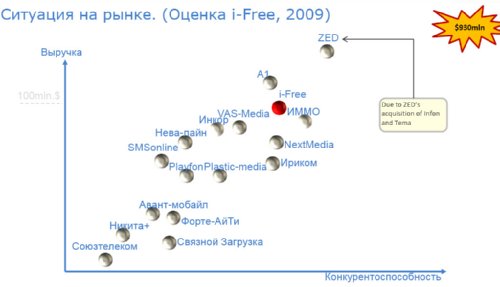

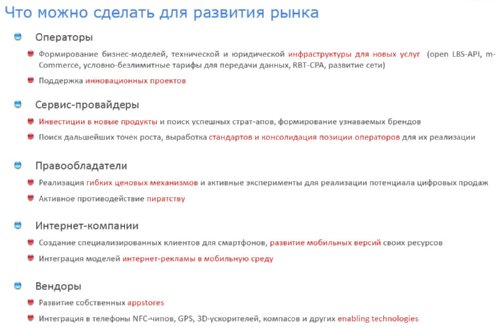

>> Ключевые фрагменты выступления Кирилла Петрова - часть 2. Этот слайд, который я на конференциях обычно не показываю, для себя мы его ежегодно готовим. Он очень субъективный, с точки зрения конкурентоспособности и, с точки зрения выручки, здесь также есть некие оценки и приближения, поэтому просьба к нему отнестись с пониманием. Что мы имеем в виду под конкурентоспособностью? Мы считаем, что компания более конкурентоспособна, если она давно на рынке, если у нее есть диверсифицированная деятельность, либо наоборот, компания которая очень сильно представлена в своем сегменте, в некоторых случаях не только в России, но и в ряде других стран. Мы считаем, что на текущий момент одна из самых сильных компаний в России - это компания Zed (испанская компания), она в этом году купила компанию "Темафон". Мы к ней относимся, как единой компании, хотя, может быть это не совсем корректно. В результате Zed (бывший INFON, который и так был одним из лидеров рынка в течение 7-8 лет), стала лидеров рынка. Купив актив "Темафон" и получив доступ к площадкам "Билайна", она стала одним из самых крупных по объемам, одним из самых конкурентосособных игроков этого рынка. Ну, далее целый ряд компаний, которые мы примерно по этой шкале разделяем. Видно, что на текущий момент практически полностью ушел с рынка "Союзтелеком", который специализировался на call-TV и интерактивных программах телевидения, по сути это был их единственных основной сегмент, сегодня его практически у них не осталось. Компания Nikita, которая включает в себя три компании: Nikita, Solvo International, Jump, на текущий момент она также занимает достаточно слабую позицию. Но опять же там сейчас происходят изменения в менеджменте, поэтому может быть в ближайшее время ситуация изменится. Этот график каждый год сильно меняется. Например, "Инкор" мы считали ранее менее конкурентоспособной компанией, потому что она работала только в рамках оператора "Мегафон". В этом году произошли изменения, о них я тоже скажу, и компания, несмотря на то, что потеряла часть площадок "Мегафона", смогла переориентироваться и добиться достаточно больших успехов на рынке уже в другом, смежном направлении. На самом деле линия тренда идет по-другому, но общую идею эта картинка выражает. Основные события у сервис-провайдеров в 2009

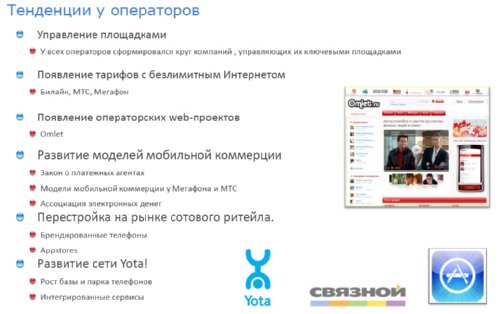

Основные события на рынке сервис-провайдеров в 2009 году - это появление дочерней компании "Мегафона" - VAS Media. VAS Media была и раньше, занималась телевизионным интерактивом, а в этом году она стала главной компанией, управляющей площадками оператора "Мегафона": WAP-порталами, рингбектонами, SIM-меню и так далее. В этой связи произошла переориентация компании "ИнкорМедиа", в основном, на рынок микроплатежей, но, насколько мне известно, целый ряд других проектов также развивается в компании. Кризис сказался на том, что очень многие компании осуществили достаточно существенное кадровое сокращение. Я не стал приводить список этих компаний, практически если не все, то очень многие компании так или иначе оптимизировали персонал. Некоторые компании сократились более, чем в два раза. Ряд небольших компаний с рынка ушли или стали суб-агрегаторами, партнерами более крупных компаний. Важным событием, о котором я уже говорил, была покупка компанией ZED доли в компании "Темафон", тем самым она получила доступ к площадкам "Билайна". На рынке микроплатежей, в связи с тем, что еще больше компаний вышло на этот рынок, обострилась конкуренция, на текущий момент уже семь компаний работает в этом сегменте. И достаточно сильно обострилась конкуренция на рынке SMS, программ лояльности, SMS-рассылок. >> Ключевые фрагменты выступления Кирилла Петрова - часть 3 Говоря про некоторые тенденции у операторов... Что можно отметить в этом году? Какие тенденции, очевидно, будут иметь продолжение в будущем? Во-первых, это то, что касается управления площадками. Т.е. WAP-порталами, SIM-меню и так далее. В этом году у всех операторов, так или иначе сформировался список компаний, управляющих ключевыми площадками. Т.е. стало понятно, в частности, что "Темафон" - это надолго, что VAS Media, возможно, навсегда. Остался только walled garden у МТС, но и у МТС есть определенные компании, которые, скорее всего, со "своих" площадок в ближайшее время никуда не уйдут. Это позволяет говорить, пользуясь международной терминологией, что у операторов наконец-то появились агрегаторы их услуг. Появление тарифов с "безлимитным" интернетом - это то, чего мы давно ожидали и еще два года назад я говорил, что это один из ключевых драйверов дальнейшего роста рынка контента. Когда мы были в прошлом году в Японии, встречались там с целым рядом операторов и сервис-провайдеров, все отмечали, что когда на "безлимитных" тарифах (условно безлимитных) тарифах оказывается критическая масса абонентов, более 30%, рынок контента переживает второе рождение. Люди начинают гораздо более свободно браузить в интернете, искать его, покупать его, в том числе, они перестают бояться. Если в конце прошлого года операторы делали аккуратные попытки предлагать подобные тарифы, в частности, "Яблочный фреш" компании "Билайн" под давлением, скорее, Apple при выводе iPhone. В этом году, в первую очередь в тех регионах, где уже запущены услуги 3G, а именно - на Северо-западе, появились вполне адекватные, вполне интересные предложения для абонентов в сфере "безлимитных" услуг, "безлимитного" интернета с достаточно большими лимитами - 1 ГБ или 2 ГБ трафика, после которых просто замедляется скорость. Появление операторских web-проектов. В этом году операторы, в первую очередь МТС с Omlet.ru, насколько мне известно, другие операторы тоже об этом думают, выходят в интернет и развивают свои порталы. В первую очередь порталы продажи цифрового контента. Насколько этот опыт будет успешным, пока что сказать сложно, тем не менее... на слайде показан скриншот портала МТС. Развитие модели мобильной коммерции. Поскольку рынок микроплатежей растет очень быстро, совершенно очевидно, что мобильный телефон является очень удобным инструментом для платежа, особенно в России, где культура (привычка) использования кредитных карт и в интернете, и в целом, не очень велика. Потенциал этого сегмента достаточно велик, но не в текущем его виде, когда, по сути, мы можем тратить деньги только на цифровой контент, поскольку законодательно пока что не урегулированы моменты, касающиеся оплаты товаров и услуг [Прим. CForum: деньгами с учетной записи абонента у оператора связи] в реальном времени. Кроме того, когда операторы забирают себе с каждого платежа комиссию в размере от 30 до 45%, серьезно говорить о расширении этого сегмента невозможно. Происходит ряд процессов в этом сегменте. Во-первых, как мы знаем, вот уже два года, как есть модель мобильной коммерции у "Билайн". В этом году близки к тому, чтобы ее запустить, возможно, в начале следующего года, другие операторы большой тройки. Существует целый ряд законодательных инициатив. Появился федеральный закон о платежных агентах. Недавно с нашим участием, с участием Яндекс.Денег, WebMoney и компании QIWI (ОСМП) была создана ассоциация электронных денег, задача которой, как раз, в том числе, - дискуссии и участие в создании законопроектов по электронным деньгам, которые, в том числе, смогут обеспечить более понятное, легитимное поле для мобильных платежей с помощью, в том числе, мобильного телефона и, в целом, электронных денег. Очень важный момент - это перестройка на рынке сотового ритейла. Кризис выявил проблемы многих ритейлеров, и, по сути, позволил операторам занять позиции на этом рынке. Крупнейшие сети стали аффилированными, в частности "Билайн"-"Евросеть", появились франшизы у целого ряда сетей. Единственным сильным из независимых игроков осталась компания "Связной". Следует понимать, что подобная политика операторов позволяет им, наконец, делать то, что они давно хотели, то, что давно существует в Европе, опять же возникает вопрос - хорошо это или плохо, но это позволяет операторам брендировать телефоны и продавать через свои сети кастомизированные аппараты. Это достаточно важный сдвиг и если мы в прошлом году прогнозировали, что наверное пройдет не менее года, прежде чем операторы смогут это сделать, то уже в начале-середине лета мы увидели первые модели брендированных телефонов от МТС. Это уже действующая на рынке тенденция. Очень важным, о чем мы еще будем говорить дальше, является появление application stores, то, к чему подтолкнула компания Apple. Практически все вендоры и операторы видят для себя большие перспективы по созданию app stores в своих мобильных телефонах - брендированных или в телефонах вендоров. Развитие сети Yota - еще одна тенденция. У Yota растет и база абонентов, и парк телефонов, они достаточно интересные. Yota исповедует концепцию интегрированных сервисов, которые она самостоятельно оказывает абонентам, покупая права и лицензии у ряда внешних компаний. Хотя на текущий момент эта сеть работает только в Москве и С.Петербурге [Прим.CForum.ru - а еще в Уфе], но, если вы вспомните, то на прошлой неделе было послание президента к совету РФ, в нем одной из задач он поставил обеспечение в течение ближайших пяти лет покрытия сетей 4G на всей территории России. В принципе, это хороший знак для Yota, что финансирование, которая она получает, в ближайшее время не будет уменьшено, и, возможно, будет увеличено. Поэтому у Yota есть все шансы на дальнейшее быстрое развитие. >> Ключевые фрагменты выступления Кирилла Петрова - часть 4 Если посмотреть в историческом, ретроспективном аспекте, то в 2003-2007 годах, когда контент-провайдеры только формировались, они были, в основном, независимыми игроками, имеющими прямой доступ к аудитории, с которой работали. В те времена, когда сразу несколько компаний из числа контент/сервис-првайдеров, находились в списке Топ-10 (топ-15) крупнейших рекламодателей России, все они в этот период размещали рекламные ролики на ТВ и в печатных СМИ, издавали свои журналы, распространяли листовки, т.е. осуществляли прямой контакт с аудиторией. Постепенно ситуация стала меняться, сервис-провайдеры стали терять непосредственный контакт с аудиторией и стали работать либо через площадки операторов, либо выполнять какие-то другие функции, в частности, посреднические. Я помню, как еще в 2005 году, с Кириллом Шрамко, тогда еще директором INFON, мы разговаривали о возможном будущем рынка, он тогда предсказывал тенденцию, что контент- и сервис-провайдеры, в будущем превратятся в посредников. Примерно так и случилось, сервис-провайдеры стали на текущий момент посредниками между операторами и интернет-компаниями в части микроплатежей, между ТВ-каналами, операторами и производителями программ, между операторами и правообладателями, между операторами и вендорами. Часть сервис-провайдеров стали больше похожи на разработчиков, делая под заказ определенные разработки, в частности, приложения и порталы для операторов, приложения app stores (магазины контента) для вендоров, интерактивные платформы для медиа-компаний и телевидения, промо-компании для брендов. В той и другой позиции есть свои плюсы и минусы. Минус ситуации, когда контент-провайдер является посредником, состоит в том, что, во-первых, развитие платформ, например Yota-видео, может "выпрямлять" эти отношения. Зачастую правообладатели могут работать напрямую с оператором, как в ситуации с app stores и функция посредника становится ненужной. У КП и сервис-провайдеров нет своей аудитории. На этом рынке очень высокая конкуренция. Такая же ситуация у компаний, работающих с микроплатежами, где уже семь компаний работает, отсюда их низкая маржинальность. Есть минусы и в ситуации с сервис-провайдерами - разработчиками. Что будет дальше сказать сложно, но есть предположение, что сервис-провайдерам необходимо создать свой уникальный продукт, найти свою собственную аудиторию или стать разработчиками уникальных технологических решений. Когда провайдеры ощутили кризис по целому ряду направлений, в частности, недостаток кредитных средств, ударивший по рынку микроплатежей, недостаток инвестиций, негативно сказавшийся на стартапах, снижение потребительского спроса - удар по рынку контента. На нашем сайте мы ежемесячно публикуем индекс рынка в печатных СМИ. Мы пытаемся делать некоторые каталоги по которым оцениваем, как из некоего постоянного объема рекламных носителей закачивается контент. Видно, что был достаточно существенный спад, но, вроде бы, в последние несколько месяцев он переходит в тренд роста. Альянсы, слияния, поглощения - это то, что мы в этом году достаточно ясно видели: объединялись трафик и агрегация через более крупных игроков, в частности, в Украине. Поглощение и вхождение в операторские группы, в частности, мы видим здесь ZED, которая провела сделку по покупке доли в "Темафоне". Альянсы, которых тоже очень много: "Ириком" - VAS Media, i-Free - "Связной", "Нева Лайн" - "Артфон" и ряд других, которые пытаются "партнериться" для повышения успешности на рынке. Выход за рамки мобильных сервисов. А1 достаточно активно инвестирует в интернет-стартапы, пытаясь осуществить некую вертикальную интеграцию. i-Free развивает проекты в интернете, NFC-проекты, веб-решения. Next Media Group достаточно активно (традиционно) работает с интернетом. Одна из компаний группы A1 - One Agile оказывает услуги не только в области мобильного маркетинга, но и, в том числе, занимается автоматизацией бизнес-процессов. И, наконец, вторая волна вхождения на рынок зарубежных сервис-провайдеров. Мы видим, что многие компании, уже через агрегаторов, а не напрямую через операторов, выходят на российский рынок. Сервис-провайдеры видят развитие в целом ряде направлений. В новых бизнес-моделях: подписка, разделение доходов от трафика, микрокредитование абонентов и рассрочка - в краткосрочном периоде. В долгосрочной перспективе, им может помочь выбор верной стратегии, возможно, диверсификация или, напротив, концентрация. Придется выбирать между посредничеством или разработкой и развитием собственных площадок, формированием новых комплексных B2C-проектов, созданием уникальных ценностей для абонентов. Opera mini - тот самый пример, когда мобильное приложение стало попурярным у абонентов сотовых сетей. Такие вещи возможны. Новые области развития - это мобильная коммерция, многопользовательские игры, магазины приложений, мобильные программы лояльности, гео-контекстная реклама, вхождение в более крупные стратегические группы/альянсы, поиск энергии в смежных сегментах. >> Ключевые фрагменты выступления Кирилла Петрова - часть 5 Тенденции в интернете. Нельзя не отметить, что в этом году главная тенденция в интернете - это полная победа пиратства. 70% трафика в России и практически столько же в большинстве других стран, приходится bit-torrent протокол и на популярности цифровых развлечений наживаются все, кто угодно, кроме правообладателей. В частности, это интернет-компании, поставщики оборудования. Cisco, например, сейчас активно продает оборудование, поскольку требуется наращивать емкость сетей и скорость передачи данных, потому что абоненты качают и качают контент - видео и музыку. Социальные сети стали мега порталами и источниками приложений и контента. Каких только "фермеров" не появилось сейчас в "ВКонтакте" (счастливый фермер, шустрый фермер, рыбный фермер). Масса социальных микроигр в сетях "ВКонтакте" и Facebook сейчас испытывают серьезную волну роста. И многие компании сейчас стараются создавать подобные игры. Россия - рекордсмен по времени, проведенному в социальных сетях, более шести часов в месяц средний пользователь социальной сети в ней проводит. Быстрый рост микроплатежей и, в том числе, не через мобильный телефон. На очень многих сайтах можно видеть, что если вы оплачиваете, например, онлайн игру не через мобильный телефон, то получаете скидку в 30-40%. Поскольку платежные терминалы сейчас стоят практически в каждом магазине, подъезде, на улице, они становятся действенным инструментом оплаты услуг различных сервисов. Это одна из причин, почему операторам необходимо развивать нормальные модели мобильной коммерции.

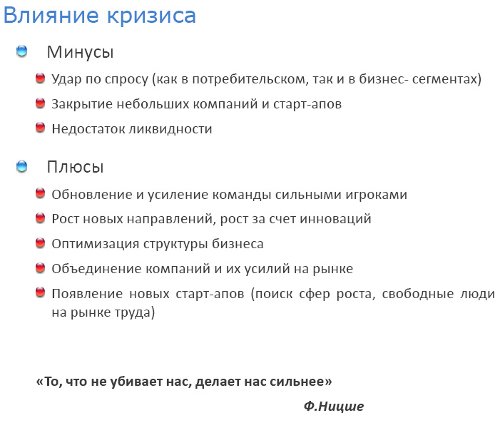

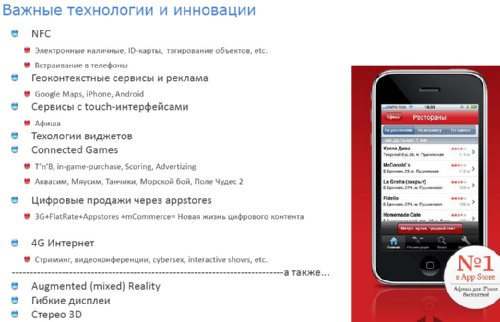

>> Ключевые фрагменты выступления Кирилла Петрова - часть 6 Целый ряд тенденций наблюдается у вендоров, не буду на них останавливаться. Главная тенденция, как я уже говорил - это создание application stores. Есть явная конкуренция и среди интерфейсов, многие пытаются повторить кейс Apple, например, Nokia Ovi Store. Не обязательно повторить, но все движутся в одном направлении. Есть определенное усиление позиций Google Android, ослабление позиции Windows Mobile от Microsoft, ряд активных процессов просходит на рынке сотовых телефонов. Смежные сегменты, здесь также достаточно интересные вещи происходят. Возможно, о них пока рано говорить, но стоит на них обращать внимание. >> Ключевые фрагменты выступления Кирилла Петрова - часть 7 Минусы. Кризис - это удар по спросу, как в бизнес-, так и в потребительском сегментах, закрытие небольших компаний/"стартапов", недостаток ликвидности. Плюсы. Их много, которые сегодня можно констатировать. Это обновление рынка сильными игроками; рост новых направлений; рост некоторых инновационных направлений (наиболее интересные и перспективные начали приносить доход); оптимизация структуры бизнеса; формирование объединений компаний; появление новых "стартапов", поскольку на рынке много свободных людей, готовых приложить усилия для поиска интересных направлений роста. На этом также не буду подробно останавливаться. Есть ряд важных технологий и инноваций, о которых, наверное, следует знать. Near-field communications (NFC), об этом завтра подробно расскажут в секции, посвященной мобильной коммерции, гео-контекстные сервисы и реклама... все мы знаем, как удобно пользоваться Google Maps, и iPhone и Android позволяют получать доступ к данным о местоположении. В частности, сервис журнала "Афиша", наверное, является одним из примеров того, как следует создавать специальные сервисы для подобных платформ - это сервис для iPhone, который очень удобен, он сделан полностью в интерфейсе iPhone. Удобен тем, что достаточно просто нажимать на клавиши, не пытаясь попасть на какие-то ссылки. Он автоматически находит ближайшие к абоненту растораны, кинотеатры и так далее - это образец того, как следует создавать сервисы для таких телефонов.

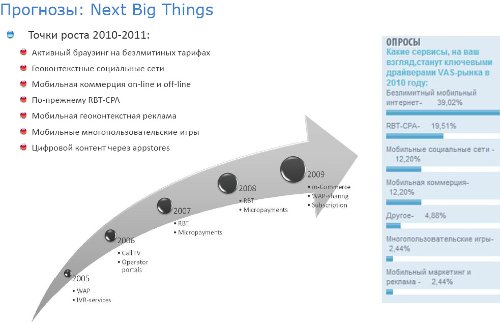

Виджеты, connected games (мы придумали этот термин для объединения нескольких бизнес-моделей): try&buy, внутриигровые покупки, скоринг (когда люди отправляют лучший счет, конкурируя за победу), внутриигровая реклама - современная игра должна использовать все эти технологии. Цифровые продажи через app stores, мы считаем, что есть формула: 3G + безлимитные тарифы + app stores + мобильная коммерция (с адекватными моделями биллинга и нормальной комиссией) = новая жизнь цифрового контента. Все крупные компании-правообладатели (например, модель Comes with Music), смогут получить новые, существенные доходы от мобильных приложений, мобильного контента, мобильной среды. >> Ключевые фрагменты выступления Кирилла Петрова - часть 8 Три слайда про прогнозы Здесь, в частности показан опрос, проведенный на сайте i-Free, - какие направления наши посетители считают наиболее вероятными для роста в следующем году. Каждый год были ключевые драйверы роста, которые двигали рынок вперед. Среди лидирующих мнений, - что именно безлимитный мобильный интернет будет в следующем году одним из важнейших драйверов роста.

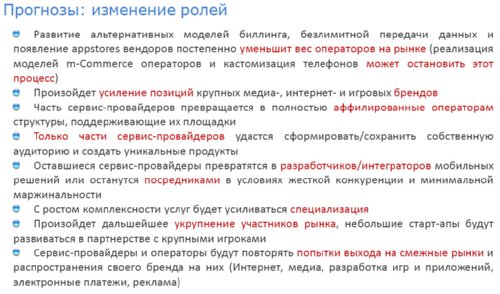

Целый ряд таких вот областей роста, которые, как обычно каждый год на нашем рынке можно видеть. Мы ожидаем, что эти точки роста в ближайший год-два, может быть, год-три, будут набирать обороты. Наш контентный рынок в следующем году. Мы считаем, что если взять перспективу... здесь $590 в 2007 году, $840 млн в 2008 году, мы ожидаем прироста рынка даже в долларовом исчислении в этом году - до $930 млн, и более миллиарда в 2010 году. Опять же тенденция On-Portal против Off-Portal Если по итогам 2007 года была пропорция 30/70% в пользу оффпортал, т.е. неоператорские проекты занимали 70% рынка, постепенно до 2008 года происходили изменения в пользу операторских проектов, их доля по итогам 2008 года выросла уже до 38%. Мы ожидаем, что в 2009 году ситуация ухудшится для операторов, вновь будет набирать силу off-portal, и в дальнейшем это продолжится. Например, та же услуга RBT, на текущий момент уже близка к потолку, а микроплатежи продолжают активно расти. В том числе, мобильный безлимитный интернет также приводит к тому, что услуги других сайтов, а не только порталов операторов, набирают все большую популярность. Эта тенденция, скорее всего, будет продолжаться. Т.е. мы ожидаем в дальнейшем уменьшения on-portal продаж мобильных сервисов и контента. Не буду здесь подробно останавливаться из-за недостатка времени. Только одно хочется отметить - мы считаем, что, возможно, будет уменьшаться вес операторов на рынке, потому что будут появляться безлимитные тарифы, application stores и альтернативные модели биллинга, в частности, через терминалы мгновенной оплаты. Тем не менее, эти процессы операторы в силах остановить, потому что они могут создавать кастомизированные телефоны и вовремя реализовать адекватную модель мобильной коммерции с низкой комиссией. Произойдет усилений позиций крупных медиа-, интернет- и игровых брендов. Мы видим это на примере App Stores, если ранее там многие разработчики могли получить сильные позиции, то сегодня там практически доминируют крупные бренды, такие, как Gameloft, EA и другие. Не всем сервис-провайдерам удастстя сформировать/сохранить собственные аудитории, создать уникальные продукты. Часть из них станет полностью аффилированными операторскими структурами, обеспечивающими поддержку их площадок. Часть из них станет разработчиками/интеграторами, как я уже говорил. Будет усиливаться специализация. Скорее всего, будет дальнейшее укрупнение рынка, и по-прежнему будут происходить попытки выхода на смежные рынки, в частности, в интернет, разработку игр, приложений, в сектор электронных платежей, рекламу. >> Ключевые фрагменты выступления Кирилла Петрова - часть 9 Что можно сделать для развития рынка? Очень коротко... Что касается операторов: развитие инфраструктуры для оказания новых услуг, поддержка инновационных проектов. Сервис-провайдеры: искать новые направления и в них инвестировать, искать и поддерживать успешные стартапы, стараться находить внешние точки роста, вырабатывать стандарты, консолидировать позиции операторов для реализации совместных стандартов. Это очень важно и очень сложно. Правообладатели. Должны быть готовы к реализации гибких ценовых механизмов в области продаж цифрового контента. Активно экспериментировать в части инновационности для реализации потенциала цифровых продаж. Их задача - противодействие пиратству. Интернет-компании. Можно рекомендовать то, что они уже сегодня делают, активно развивать мобильные версии своих ресурсов с учетом особенностей тех или иных телефонов, также их важная роль и функция - это интеграция моделей интернет-рекламы в мобильную среду. Вендоры. Для вендоров - развитие собственных appstores, интеграция в телефоны новых технологий - NFC-чипов, GPS, 3D-ускорителей, компасов и других технологий, которые позволят реализовывать все более новые и все более сложные услуги. Все эти вещи будут делаться, рынок будет продолжать расти и расти, даже быстрее, чем он рос до сих пор. >> Complete in 54 ms, lookup=0 ms, find=54 ms

Последние сообщения в форумах |

|